Backdoor Roth IRA, ce que vous devez savoir avant de convertir

Si vous envisagez une porte dérobée Roth IRA, il y a de fortes chances que votre revenu vous ait mis au-dessus du seuil de contribution directe. Alors, quand vous ne pouvez pas simplement passer la porte d’entrée avec votre argent Roth, que faites-vous?

Heureusement, il existe un autre moyen d’obtenir de l’argent dans votre Roth IRA, même lorsque votre revenu dépasse la limite. Cette méthode est connue sous le nom de Backdoor Roth IRA. Au lieu de faire une contribution directe, vous devrez suivre quelques étapes supplémentaires et remplir des formulaires fiscaux.

Avant de vous faufiler dans le dos, une meilleure compréhension du fonctionnement de ce processus aidera à faciliter le processus. Cela aidera également votre situation au moment des impôts.

Comprendre les différences fiscales entre les IRA traditionnels et les Roth IRA

Les Roth IRA sont imposés différemment des autres IRA. Le traitement fiscal de ces comptes est la principale raison pour laquelle ils sont si populaires. Comprendre les différences d’imposition sur ces comptes est nécessaire pour vouloir effectuer une conversion de porte dérobée Roth.

Lorsque vous versez des cotisations à d’autres comptes de retraite (comme les régimes traditionnels IRA, SEP IRA ou d’employeur comme un 401k ou 403b), vous déduire cet argent lorsque vous produisez vos impôts. Cela réduit votre revenu imposable et vous permet aujourd’hui de réaliser des économies d’impôt.

Les comptes Roth, en revanche, ne sont PAS déduits au moment des impôts. Ces contributions sont considérées «après impôt», ce qui signifie qu’elles ont été faites avec de l’argent sur lequel vous avez payé des impôts sur le revenu. Vous payez des impôts aujourd’hui et ne voyez aucune économie sur votre facture fiscale lorsque vous cotisez à un Roth.

Ne soyez pas dupe cependant, les avantages fiscaux du Roth IRA se manifestent vraiment une fois que vous êtes en mesure de retirer l’argent, idéalement à la retraite. Puisque vous avez déjà payé des impôts sur vos contributions Roth, le solde total de votre Roth IRA vous appartient! Vous ne devrez plus d’impôts sur l’argent de ce compte!

Les IRA traditionnels, SEP et Rollover qui bénéficiaient d’avantages fiscaux au stade de la cotisation devront désormais des impôts lorsque l’argent sera retiré. Lorsque vous retirez de l’argent de ces comptes à la retraite, il sera imposé comme un revenu. Cela signifie que vous devrez probablement allouer une partie de chaque retrait pour payer les impôts. Combien cela dépendra complètement du code fiscal que nous avons à ce moment-là!

Connaissez votre revenu brut ajusté modifié ou MAGI

Pour savoir si vous pouvez contribuer directement à un Roth IRA ou non, vous devrez connaître votre MAGI, ou revenu brut ajusté modifié. Ce montant correspond essentiellement à votre tout revenu, sans aucune déduction. Vous devrez peut-être faire un peu de calcul pour arriver à ce qu’est réellement votre MAGI.

La première étape consiste à connaître votre revenu brut ajusté, ou AGI. Vous pouvez le trouver sur les taxes de 2019 en consultant la ligne 8b de votre formulaire 1040. Pour les taxes 2020, votre AGI se retrouvera à la ligne 11.

Pour obtenir votre MAGI, vous rajouterez certaines déductions. Cela comprend les intérêts des obligations d’épargne, les revenus étrangers exclus, les déductions de paiement de la sécurité sociale et probablement les plus importants. vos cotisations au compte de retraite.

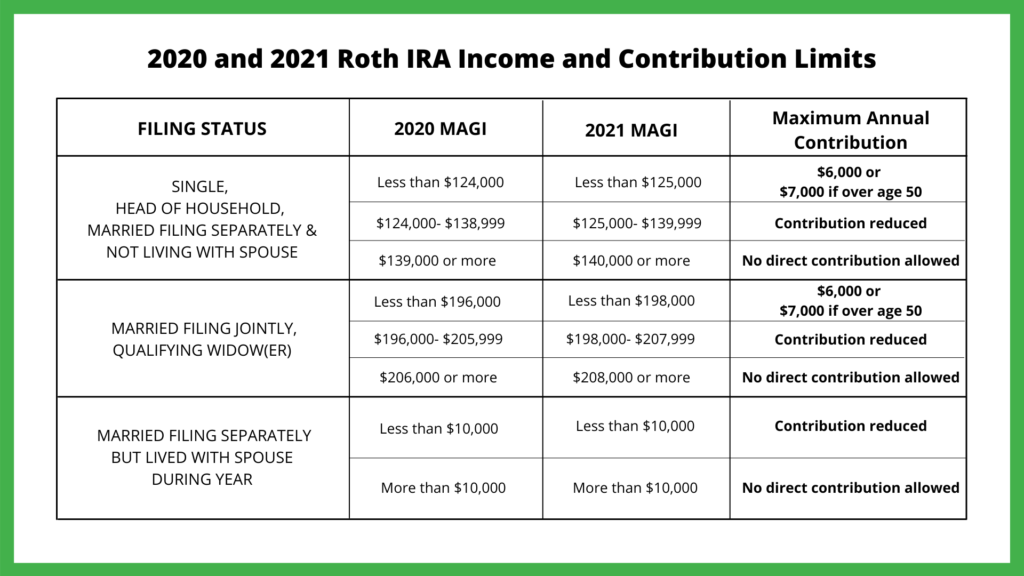

Une fois que vous avez votre MAGI, vous pouvez vous référer au tableau ci-dessous pour voir où vous vous situez dans la phase d’élimination.

Les limites de revenu lorsqu’une porte dérobée Roth IRA est nécessaire

Les limites de revenu Roth IRA ont légèrement augmenté pour 2021. Si vous êtes un seul déposant et que votre MAGI est inférieur à 125 000 $, vous n’avez pas à vous soucier de tout cela, et vous pouvez contribuer directement à un Roth IRA. Lorsque votre MAGI se situe entre 125 000 $ et 139 999 $, vous aurez un montant de cotisation réduit calculé. Si votre MAGI est supérieur à 140 000 $, vous ne pouvez pas contribuer directement. C’est là que le processus de porte dérobée entre en jeu.

Lorsque vous êtes marié (e) conjointement ou que vous êtes une veuve ou une veuve admissible, les suppressions progressives commencent si votre MAGI est de 198 000 $ ou plus. Si votre MAGI se situe entre 198 000 $ et 207 999 $, vous verrez une contribution réduite. Dépasser plus de 208 000 $ signifie que vous n’êtes pas autorisé à faire une contribution directe.

Lorsque vous déposez une demande de mariage séparément, les choses se compliquent un peu. Si vous n’habitiez PAS DU TOUT avec votre conjoint au cours de l’année d’imposition, vous pouvez cotiser selon les limites «célibataire». Vivre avec votre conjoint à tout moment de l’année signifie que votre cotisation est automatiquement réduite. Et lorsque votre MAGI dépasse les maigres 10 000 $, vous êtes également complètement éliminé des contributions directes.

Avoir un MAGI qui est sous le seuil signifie que vous pouvez contribuer directement à un Roth. Si vous approchez du seuil, pensez à garder un œil sur ce chiffre pour les contributions futures!

Êtes-vous incapable de contribuer pleinement? Vous voudrez peut-être envisager une contribution secrète de Roth.

Une porte dérobée Roth IRA n’est pas un compte réel

Vous devez savoir qu’une «porte dérobée Roth IRA» n’est pas un compte réel que vous ouvrez. Pour terminer une conversion de porte dérobée, vous aurez besoin tous les deux un IRA traditionnel et un Roth IRA. Il serait judicieux de les ouvrir au même endroit et de demander à votre dépositaire ou à votre gestionnaire de compte de vous aider dans le processus!

Au lieu de pouvoir mettre de l’argent directement dans votre Roth, vous devez d’abord mettre votre contribution dans votre IRA traditionnel. Ensuite, vous effectuerez une «conversion» pour le montant total. La conversion est une étape imposable, ce qui garantit que vous payez des impôts sur l’argent qui entre dans votre Roth. Ensuite, votre dépositaire ou gestionnaire de compte transférera l’argent dans votre Roth IRA.

Le processus de conversion d’une porte dérobée Roth IRA

Voici les étapes détaillées pour effectuer une conversion de porte dérobée Roth IRA. Ce n’est pas une chose facile, la plupart des gens sont à l’aise avec le bricolage! N’ayez pas peur de trouver un professionnel pour vous aider! L’idéal est de parler à un fiscaliste qui connaît votre situation et qui peut vous faire des recommandations précises. Travailler avec un conseiller financier peut également vous aider dans le processus, mais à moins qu’il ne soit également certifié en fiscalité, il vous suggérera probablement de parler également à un fiscaliste.

-

Ouvrez un IRA traditionnel et Roth IRA

Vous aurez besoin de ces deux comptes pour terminer la conversion de porte dérobée. Ouvrez-les au même endroit et configurez votre accès en ligne afin de pouvoir facilement afficher les deux comptes.

Liez votre compte bancaire et financez votre IRA traditionnel. Si vous avez pu apporter une contribution partielle à votre Roth, ne cotisez que le montant restant pour l’année. Si vous n’avez pas pu faire de contribution, vous pouvez verser la contribution totale de 6 000 $ ou de 7 000 $ si vous avez plus de 50 ans.

-

Demandez au dépositaire ou au responsable de compte des formulaires de conversion

Localisez les formulaires en ligne, ou appelez votre dépositaire ou gestionnaire de compte et demandez! Parler à quelqu’un vous aidera à obtenir le bon formulaire, et il pourrait même être en mesure de le traiter pour vous par téléphone. S’ils ne le peuvent pas, vous devrez remplir, signer et soumettre votre formulaire de conversion Roth.

-

Transfert complet de Traditionnel à Roth

Le dépositaire s’occupera de cette partie, et transférera l’argent directement à votre Roth IRA en attente! Ce processus ne devrait prendre qu’un jour ou deux. Essayez de terminer votre conversion de porte dérobée le plus rapidement possible pour éviter la croissance lorsqu’elle est dans le compte traditionnel. Ce n’est pas un problème si vous avez des intérêts, vous devrez simplement en tenir compte également sur vos impôts.

L’autre raison importante pour terminer votre conversion le plus rapidement possible est que vous voulez que votre argent soit investi! Évitez d’être dans les limbes de l’argent liquide et terminez votre fin de la paperasse dès que possible. Une fois que votre argent est dans votre Roth, assurez-vous de l’investir!

-

Utilisez le formulaire fiscal 8606 pour déclarer la conversion

Lorsque vous produisez vos impôts, vous signaler votre conversion de porte dérobée Roth sur Formulaire 8606, IRA non déductibles. Assurez-vous de comprendre comment remplir le formulaire et de le déposer correctement! Si vous ne savez pas comment remplir le formulaire, consultez un fiscaliste.

Ce formulaire alimentera le reste de votre situation fiscale, et il est probable que vous finirez par devoir des taxes sur la conversion. L’argent mis dans un Roth IRA est imposé comme un revenu. Vous payez des impôts pour les cotisations l’année où elles sont faites. Si vous êtes dans une tranche d’imposition plus élevée, soyez prêt!

Pourquoi les gens veulent leur argent dans Roth IRA

Le fait de renoncer aux économies d’impôt en vaut-il vraiment la peine? Eh bien, cela dépend de qui vous demandez, et de combien d’argent ils ont.

Le principal argument contre Roth est pour ceux qui s’attendent à être dans des tranches d’imposition inférieures à la retraite. Si vous pensez que vous serez dans une tranche d’imposition très basse lorsque vous retirez cet argent, vous risquez de ne pas payer beaucoup d’impôt sur vos retraits IRA de toute façon. Cela signifie que payer les impôts maintenant sur vos contributions Roth pourrait ne pas être aussi rentable. Cependant, cela pourrait également signifier que votre revenu de retraite est mince et que les impôts pourraient être le dernier de vos soucis.

Cependant, ceux qui ont une épargne-retraite substantielle peuvent se retrouver dans des tranches d’imposition plus élevées à la retraite, en particulier une fois que les distributions minimales requises entrent en vigueur à 70,5 ans. C’est à ce moment que les propriétaires d’IRA traditionnels et de roulement seront obligés de retirer un pourcentage de leurs comptes de retraite, même s’ils n’ont pas besoin de l’argent. Les personnes de cette catégorie pourraient bénéficier du paiement des impôts au taux connu et historiquement bas d’aujourd’hui, même si elles se situent dans une tranche supérieure.

Que vous soyez ou non dans une fourchette élevée au moment de la retraite, le plus grand argument pour avoir de l’argent dans un Roth est que vous avez fini de payer des impôts. D’autant que nous n’avons aucun contrôle sur les futures parenthèses. Ce que l’on considère aujourd’hui comme un taux d’imposition «élevé» pourrait être considéré comme «faible» à l’avenir! Lorsque nous ne savons pas quels seront les taux d’imposition et que nous les avons vus extrêmement élevés dans le passé, beaucoup aiment se montrer prudents.

Indépendamment des impôts que vous finissez par payer, une chose est certaine. Avoir votre argent dans un Roth IRA offre un certain sentiment de sécurité. Savoir que vous n’avez pas à vous soucier de payer des impôts sur l’argent de ce compte est un sentiment formidable!

Une conversion de porte dérobée Roth IRA vous convient-elle?

Si vous avez dépassé le seuil de revenu et que vous êtes catégorique quant à votre épargne retraite dans votre Roth, alors oui! À mon avis, le Roth IRA est l’un des meilleurs comptes là-bas, et trouver des moyens juridiques de continuer à financer ce compte est une bonne décision pour votre avenir.

Mais rappelez-vous, ce n’est PAS un simple geste. Assurez-vous de faire vos recherches et envisagez d’investir dans une aide professionnelle pour vous aider dans votre conversion de porte dérobée Roth!

Laisser un commentaire

Rejoindre la discussion?N’hésitez pas à contribuer !