Moyens de réduire encore vos impôts pour 2020

Manquez-vous des moyens de réduire vos impôts cette année? Cette période de l’année souvent redoutée est à nos portes! Si vous ne l’avez pas encore fait, vous devrez peut-être faire des économies.

Moyens de réduire encore vos impôts pour 2020

Bien sûr, nous voulons tous payer moins d’impôts (légalement, bien sûr), mais prenez-vous réellement ces mesures? Vous oubliez peut-être certaines déductions. Et encore mieux, il existe des déductions qui peuvent vous apporter plus d’avantages au-delà de votre facture fiscale!

Alors avant de fermer le dossier de votre pile de documents fiscaux, envisagez ces trois façons de réduire vos impôts pour 2020. Gardez ces recommandations à l’esprit pour l’année prochaine aussi!

Réduisez vos impôts grâce aux cotisations de retraite

Alors que la date limite pourrait être fermée pour 401000 contributions pour 2020, il existe d’autres comptes de retraite. Les IRA (comptes de retraite individuels) peuvent être ouverts sur une base individuelle, et ils peuvent certainement vous aider à réduire vos impôts. Vous pouvez faire des contributions aux IRA jusqu’au jour de l’impôt, le 15 avril.

La plupart des cotisations au compte de retraite sont déductibles d’impôt. L’argent que vous y mettez est soustrait de votre revenu imposable, dollar pour dollar. Cela signifie que le montant d’argent sur lequel vous êtes responsable du paiement des impôts sera plus petit. Cela signifie que le montant que vous devez sera également plus petit!

L’exception à cela est le Roth IRA. Vous ne déduisez aucune contribution que vous avez faite à un Roth IRA!

Déduction des contributions IRA traditionnelles

Ouverture et financement d’un IRA traditionnel est un excellent moyen de réduire vos impôts pour l’année. La limite annuelle de ce compte est de 6 000 $, ou 7 000 $ si vous avez plus de 50 ans. Êtes-vous en retard sur votre épargne-retraite et avez-vous de l’argent de côté? Cela pourrait être une bonne option à explorer.

Lorsque vous cotisez 6 000 $ à un IRA traditionnel, 6 000 $ seront déduits de votre revenu imposable. Si vous déclarez vos propres impôts, vous devez vous assurer d’avoir dans vos dossiers le montant de vos cotisations pour l’année. Vous n’avez pas reçu de formulaire de votre dépositaire ou de votre responsable de compte? Vous pouvez utiliser un relevé récent et précis indiquant le montant de la contribution.

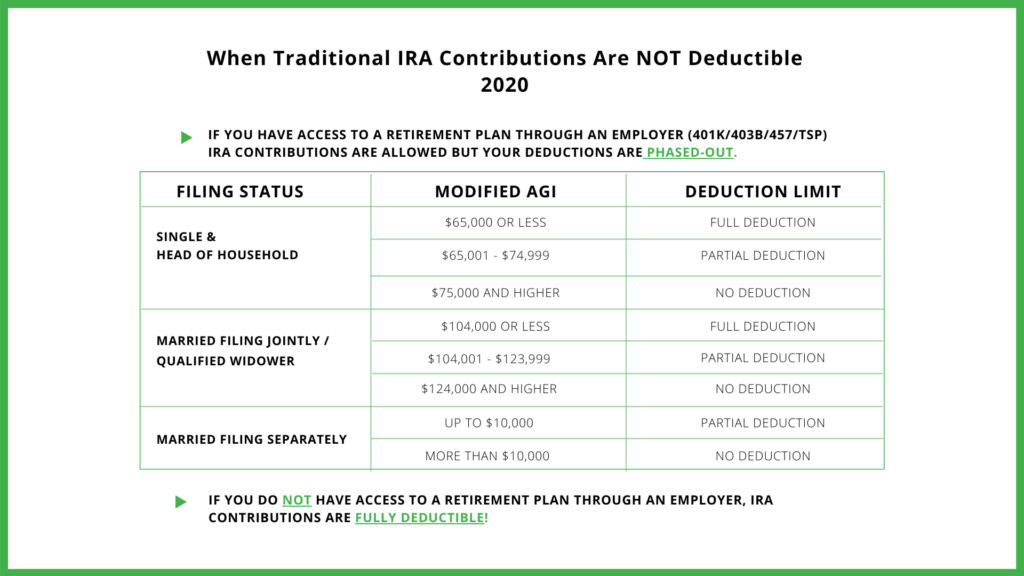

Soyez conscient de la limite de revenu à savoir si ces contributions seront entièrement déductibles ou non! Si vous avez accès à un régime employeur comme un 401k ou un 403b, vous devrez faire attention à cette limitation. Cependant, si vous n’avez pas accès à un régime d’employeur, vous pouvez cotiser et déduire le montant annuel complet.

Avez-vous accès à un plan de retraite au travail? Consultez le tableau ci-dessous avant de faire des contributions à un IRA traditionnel.

AGI: Revenu brut ajusté

Si vous avez accès à un compte de retraite par le travail et que vos revenus vous placent dans la catégorie «déduction partielle» ou «sans déduction». Vous voudrez peut-être reconsidérer votre contribution à ce compte.

Cela signifie que vos cotisations ne seront PAS déduites. Étant donné que l’argent de ces comptes est imposé lorsque vous le retirez, c’est essentiellement du bénévolat pour la double imposition. Lisez la suite pour découvrir d’autres moyens de réduire vos impôts à la place!

Baisser les impôts avec les cotisations de retraite si vous êtes indépendant

Si vous êtes travailleur autonome, il y a de fortes chances que vous soyez au courant des choses que vous pouvez radier pour aider à réduire vos impôts. Mais au-delà de vos abonnements logiciels, du pourcentage de votre Internet, de votre bureau à domicile et de votre kilométrage lié au travail, qu’est-ce qui peut vous aider à réduire votre facture fiscale cette année?

Être travailleur indépendant signifie, il existe encore plus d’options IRA qui peuvent aider à réduire ce que vous devez. Prendre en compte SEP-IRA, auquel vous pouvez contribuer jusqu’à 25% de votre revenu de travail indépendant, jusqu’à un maximum de 57000 $ pour 2020.

Ces comptes sont presque aussi faciles à mettre en place qu’un IRA traditionnel, et ils vous permettent d’économiser plus que la limite de 6 000 $ (ou 7 000 $ si plus de 50 ans). Encore une fois, vous avez jusqu’au 15 avril pour faire des contributions pour 2020!

Le SEP-IRA n’est pas la seule option pour les indépendants! Toute contribution à un Solo 401k ou un IRA SIMPLE sont également déductibles d’impôt. Épargner pour votre avenir est toujours une bonne chose. Et quand pouvez-vous obtenir une déduction fiscale pour cela? Encore mieux.

Puisque nous approchons rapidement du moment de la déclaration de revenus, n’attendez pas un formulaire confirmant vos contributions de dernière minute! Si vous faites faire vos impôts pour vous, vous pouvez apporter un relevé récent indiquant vos cotisations pour l’année à la place. La plupart des relevés de compte de retraite comporteront une section indiquant le total des cotisations pour 2020, ainsi que celles pour 2021.

Contribuez à votre HSA

Contribuer à un compte d’épargne santé, ou HSA, est un autre excellent moyen de réduire les impôts. Certes, tout le monde n’a pas accès à l’un de ces comptes, donc si vous ne l’avez pas, ne vous sentez pas exclu.

L’une des exigences d’une HSA est d’être sur un régime d’assurance maladie à franchise élevée, ce qui n’est pas nécessairement une bonne chose. Mais pour les personnes bénéficiant de ces régimes, les HSA peuvent être un excellent moyen de se préparer à ces franchises coûteuses et élevées et d’économiser de l’argent.

Si tu avoir accès à un HSA, sachez que toutes vos cotisations sont déductibles d’impôt! Lorsque vous placez de l’argent dans ces comptes, il sera soustrait de votre revenu imposable, tout comme les cotisations au compte de retraite. Mettre de l’argent dans votre HSA est un excellent moyen de réduire vos impôts pour l’année.

Si vous avez besoin de plus de persuasion, il y a encore plus d’avantages qui viennent avec un HSA. Vous pouvez utiliser l’argent à l’intérieur pour payer les frais médicaux admissibles, sans payer d’impôt. Ensuite, lorsqu’il est utilisé pour les frais médicaux, cet argent est ne pas taxé à sa sortie.

Parce que l’argent de votre HSA peut également être investi, vous exploitez également le pouvoir des intérêts composés et des gains du marché! Toute croissance à l’intérieur de votre compte n’est, encore une fois, pas imposée, ce qui vous donne un troisième avantage économique.

Tout comme les comptes de retraite individuels, les HSA ont également le date limite de contribution du 15 avril. Si vous avez accès à un HSA mais que vous ne l’avez pas encore ouvert ou financé, c’est le moment!

Donner a une oeuvre de charité

Quelle meilleure façon de réduire vos impôts qu’en aidant les autres? Les dons de bienfaisance peuvent également être déduits de votre revenu imposable. Vous devez cependant comprendre les règles pour pouvoir déduire ces dons.

Lorsque vous produisez vos déclarations de revenus, vous pouvez effectuer des déductions de deux manières. La déduction forfaitaire est la plus courante et il s’agit d’une simple déduction de votre revenu. Cependant, prendre la déduction standard signifie généralement que vous ne pouvez pas radier les dons.

Détailler vos déductions consiste à additionner toutes vos déductions possibles et à les déduire au lieu de la déduction forfaitaire. Cette méthode vous permet d’annuler les dons individuels. Bien que la plupart des gens optent pour la déduction standardisée, il vaut la peine de voir laquelle réduira le montant que vous devez le plus.

Nouvelle déduction fiscale de 300 $ pour les œuvres de bienfaisance pour 2020

À partir de 2020, une nouvelle déduction spéciale est en place. Si vous prenez la déduction forfaitaire, vous pouvez maintenant déduire jusqu’à 300 $ de dons de bienfaisance. Selon le Site Web de l’IRS;

« À la suite des modifications spéciales apportées à la législation fiscale plus tôt cette année, les dons en espèces jusqu’à 300 $ effectués avant le 31 décembre 2020 sont désormais déductibles lorsque les gens produisent leurs déclarations de revenus en 2021.

La loi CARES (Coronavirus Aid, Relief and Economic Security), promulguée au printemps dernier, comprend plusieurs modifications fiscales temporaires qui aident les organismes de bienfaisance, y compris la déduction spéciale de 300 $ conçue spécialement pour les personnes qui choisissent de bénéficier de la déduction standard, plutôt que de détailler leurs déductions.

Avant cette exception, vous ne pouviez déduire les contributions caritatives que si vous choisissez de détailler vos impôts. Cela signifie que ceux qui optent pour la déduction standard plus simple ne voient pas nécessairement la radiation d’un dollar pour un dollar de leurs dons.

La nouvelle déduction fiscale de 300 $ permet à ceux qui ont fait un don tout au long de 2020 de radier jusqu’à 300 $ de leurs dons, en plus de la déduction forfaitaire.

Si vous avez fait un don l’année dernière et que vous prévoyez de bénéficier de la déduction forfaitaire, n’oubliez pas cette nouvelle déduction fiscale! Si vous avez donné plus de 300 $ l’année dernière, cela vaut la peine d’exécuter vos deux scénarios fiscaux, en prenant la déduction standard par rapport au détail. Si vous pouvez réduire davantage vos taxes en les détaillant, c’est la direction à prendre!

Si vous souhaitez vous assurer que vos dons sont éligibles à des déductions, vous pouvez utiliser l’IRS Recherche d’organisation exonérée de taxe outil.

Quand est-il important de réduire vos impôts?

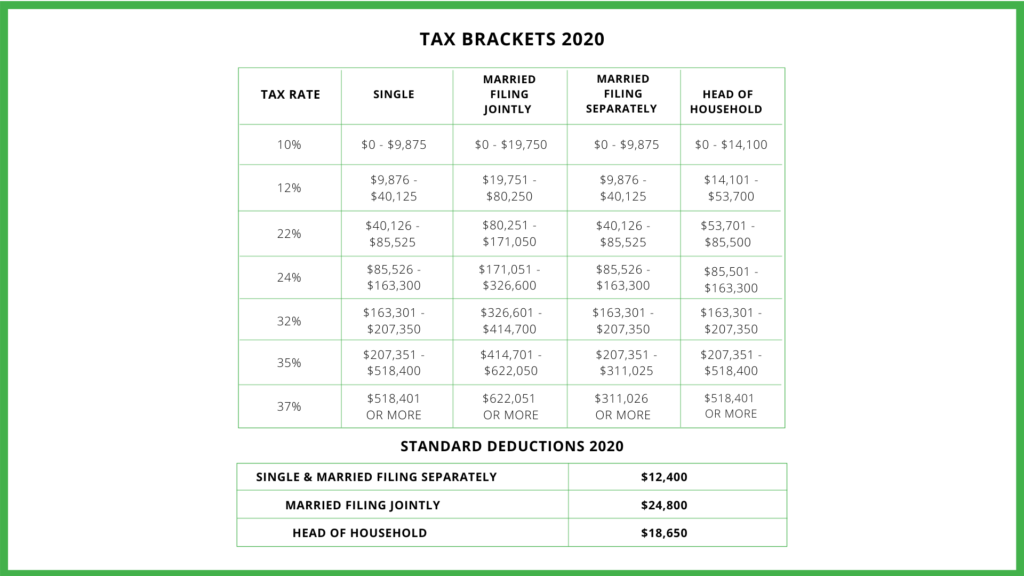

Outre la réponse évidente de «toujours», les personnes qui sont au bord d’une tranche d’imposition devraient accorder une attention particulière à ces conseils en matière de réduction des impôts. Puisque les États-Unis ont un système fiscal marginal, nos revenus sont imposés à des taux différents.

Si vous venez d’entrer dans une nouvelle tranche d’imposition, faire une contribution à l’un de ces comptes ou faire un don à une œuvre de bienfaisance pourrait suffire à vous éloigner de la tranche suivante!

Consultez le tableau des taxes ci-dessous pour un exemple.

Une fois que vous soustrayez vos déductions, vous arriverez à votre revenu imposable. Vous devriez utiliser un professionnel de l’impôt ou un logiciel pour trouver votre montant réel, et non le deviner.

Supposons que vous produisiez comme célibataire et que votre revenu imposable soit de 45 000 $. Ce revenu vous place dans la fourchette de 22%, mais juste de quelques milliers de dollars. Cela signifie que l’argent de cette tranche sera imposé à 22%, nettement plus élevé que la tranche précédente de 12%.

Si vous voulez éviter de payer ce taux d’imposition plus élevé sur cette somme d’argent, faire une contribution de 5 000 $ à un IRA traditionnel ou SEP réduirait votre revenu imposable de ce montant.

Après avoir versé et déduit cette contribution, votre revenu imposable serait de 40 000 $. Cela vous empêcherait d’entrer dans la tranche d’imposition la plus élevée de 22%.

Ce concept fonctionne que vous soyez célibataire, marié, déclarant conjointement, déclarant séparément ou chef de famille. Il y a des situations où cela est plus avantageux que d’autres, comme dans l’exemple ci-dessus. Le saut de la fourchette de 12% à 22% est significatif.

Cependant, le saut entre la fourchette de 22% et 24% l’est moins. Il est toujours agréable de réduire vos impôts, ce que les contributions à un IRA ou à un HSA feront quoi qu’il en soit, mais soyez conscient des situations dans lesquelles cela se produit. encore plus utile.

Ceux qui se retrouvent tout juste à entrer dans la tranche des 32%, ou qui se trouvent dans les tranches d’imposition les plus élevées, peuvent tirer un grand avantage de cette stratégie.

Et si vous aviez déjà déposé vos impôts?

Si vous avez déjà produit vos déclarations de revenus, mais que vous souhaitez tout de même ajouter à des comptes déductibles d’impôt pour 2020, vous devrez produire une déclaration modifiée. Cela nécessite un formulaire 1040-X. N’oubliez pas que vous avez jusqu’au 15 avril, ou jour de l’impôt, pour contribuer aux IRA et HSA.

C’est également la date limite pour la production de vos impôts, alors ne la poussez pas trop près de la date limite. Cette année 2021, vous avez jusqu’au 17 mai pour déposer vos impôts individuels à cause du COVID-19.

Si vous avez besoin de déposer une demande de prolongation pour vous assurer que vos impôts sont complétés à temps, le moment est venu! Beaucoup de gens ressentent de la pression et de l’anxiété en ce qui concerne les impôts et les délais, alors ne laissez pas les délais vous envahir.

Le dépôt pour vous-même n’a jamais été aussi facile, mais si vous entrez sur le territoire des modifications et des extensions, vous voudrez peut-être envisager de demander une aide professionnelle.

Plus vous devez produire de formulaires, plus votre situation fiscale se complique. Travailler avec un fiscaliste peut aider à minimiser les erreurs coûteuses et à vous assurer que vous obtenez toutes les déductions possibles.

Réduisez vos impôts pour l’année prochaine

Si vous n’avez pas envie de modifier vos impôts mais souhaitez bénéficier de ces stratégies à l’avenir, commencez maintenant. Vous pouvez commencer à épargner dans les IRA et les HSA pour l’année d’imposition 2021. Lorsque vous serez prêt à déclarer vos impôts l’année prochaine, ces cotisations seront prêtes à être déduites.

Que faire si vous n’avez pas encore déposé vos déclarations de revenus, mais que vous n’avez pas assez d’argent pour avoir un impact énorme sur votre revenu imposable? Vous devriez également commencer à contribuer à ces comptes pour 2021 dès maintenant.

Économiser quelques centaines de dollars par mois dans un IRA ou une HSA ira un long chemin pour votre avenir! De plus, épargner tout au long de l’année est normalement plus facile que de faire une somme forfaitaire de dernière minute.

N’oubliez pas tous les avantages qui vont au-delà de la simple réduction de vos impôts. Épargner pour votre avenir est une nécessité à laquelle beaucoup n’accordent pas suffisamment d’attention avant qu’il ne soit trop tard. Faire un don à des organismes de bienfaisance est également un moyen d’aider les autres et d’améliorer la société, ainsi que d’aider à réduire votre facture fiscale.

Crédit d’image: karolina grabowska; pexels

Laisser un commentaire

Rejoindre la discussion?N’hésitez pas à contribuer !